미국 생활을 시작하면서 가장 피하고 싶었던 것 중 가장 큰 것은 병원을 가는 일이다. 아무래도 대부분의 미국 거주 한인들이 한국에서 접한 미국의 의료 시스템은 부정적인 면이 더 크기 때문일 것이다. “엑스레이(X-ray) 한 번 찍었더니 몇 십만원이 나왔다” “맹장 수술 한 번에 몇 천만원이 나왔다” 등 무시무시한 소문은 으례 들리는 이야기들 중 하나이다.

이러한 뜬구름 잡는 이야기 보다, 좀 더 실질적인 미국 보험에 대한 정보를 들여다 보자면, 미국의 보험은, 우선 미국의 정부에서 지원해주는 보험과 사보험으로 나눌 수 있는데, 정부에서 지원해주는 의료보험은 Medicaid (메디케이드), Medicare (메디케어), Obamacare (오바마케어)가 있다.

기본적으로 미국의 보험은 매년 의료보험 등록기간이 11월1일부터 12월15일까지로 정해져 있다. 이 기간을 놓치면 특별한 이유없이는 보험 가입을 할 수 없고, 여기서 특별한 이유는 직장에서 해직 또는 퇴직해서 회사를 통해 가입한 의료보험이 끊기거나, 신분체류의 변경으로 의료보험 혜택을 받을 수 있게되었다면 특별한 이유로 분류되어 상기 기간과 상관 없이 의료보험을 가입이 가능하다.

미국 내 정부 지원 의료보험을 알아보면,

Medicaid (메디케이드)

– 65세 미만의 저소득층 이시면 가입이 가능 하며, 1명 기준으로 년 수입이 대략 $15,000 미만이면 저소득층으로 분류 된다. 메디케이드의 제일 큰 장점은 모든 의료비용이 무료라는 것이며, 큰 단점은 메디케이드 보험을 받는 의사/병원이 흔치 않아 사용 하는데 다소 번거로움과 어려움이 있다는 것이다.

Personal Health Insurance & Obamacare (일반의료보험과 오바마케어)

일반 의료 보험은 1인 기준 매달 평균 $500 정도의 보험료를 내지만, 보험의 혜택에 따라 월 보험료의 차이가 크다. 이때 수입이 저소득층 기준 (메디케이드) 보다 높고 미국 평균 연봉 미만 일 경우(대략 $35,000미만) 오바마 케어가 적용되어 매달 지불 해야 하는 의료 보험료의 일부를 정부에서 지원 받을수 있어 저렴하게 이용이 가능하다. 보조금은 년 수입에 따라 결정이 되며, 수입이 낮을수록 더 많은 보조금을 지원 받는 것이 가능하다.

Medicare (메디케어)

65세이상이면 가입이 가능하지만 65세 이상 이여도 자동으로 가입이 되지는 않아 따로 가입이 필요하다. 반면에 한번 가입을 하면 매년 재가입 절차는 따로 없으며, 메디케어는 소득에 관계없이 Coinsurance (코인슈런스) 로 적용된다. 즉 무료가 아니며 청구 받은 비용의 일부를 부담하도록 되어있다. 의료비용이 많이 들어가는 경우에는 따로 gap insurance, donut hole, medicare supplement plan 등 본인이 부담하셔야 하는 의료 비용에 대한보험을 추가로 가입하시는 경우도 있다.

1. 공적 건강 보험

메디케어와 메디케이드가 정부에 의해 제공되는 대표적 형태의 공적 건강 보험이다.

그 밖에 저소득층 자녀를 위한 S-CHIP, 재향군인을 위한 Veteran’s Assistance(VA)등의 공적 보험 프로그램이 운영된다.

1) 메디케어Medicare

– 연방정부에 의해 운영한다.

– 65세 이상 노인이 기본적인 가입 대상이며, 그 밖의 특정 조건을 만족하는 장애인 및 말기신 부전 등 특정 질환 환자도 가입가능하다.

– Part A~D의 총 4개 부분으로 구성되어 있다.

– Part A와 B는 한방치료를 포함해 모든 질병이나 의료 서비스를 커버하지는 않는다. Part C에는 일부 보험사들이 한방치료와 카이로프랙틱 등의 대체의학을 커버해준다.

Part A: 병원보험Hospital

– Medicare가입 대상자들에 한하여 무료가입

– 병원 또는 전문 간호시설에서의 입원치료, 입원 후에 이어지는 가정 간호 및 호스피스 간호에 대한 비용을 지원한다.

Part B: 의료보험 Medical Insurance

– Part A가입자에 한하여 보험료 지불 후 가입한다.

– Part A가 적용 되지 않는 외래 의사 진료와 기타 여러 의료 서비스 및 의료 용품에 대한 비용을 지원한다.

– Part C: advantage 보험Medicare Advantage

– Part A와 B를 동시에 가입한 경우 Part C로 전환 가능하다.

– Part C는 메디케어와 계약을 맺은 민영 보험회사가 운용하는 보험으로 급여에 따른 분류 방식은 아님

– 매년 말 기존의 보험회사를 변경 가능함(메디케이드와 메디케어 양쪽 모두를 가지고 있으면 연중 아무 때나 보험회사 변경 가능)

– Part C는 Part A와 B를 기본으로 포함하며, 이것은 다시 HMO와 PPO로 구분

– Part D: 처방약보험Medicare Prescription Drug Coverage

– 의사들이 처방한 약에 대한 비용을 지원

2) 메디케이드Medicaid

– 주정부에 의해 운영

– 저소득 빈곤층에 대해 병원 및 의료 보험을 제공하는 프로그램

– 연방 정부도 재정 일부를 지원하나, 메디케이드 가입 및 수혜자격에 대한 규정은 각 주에서 자체적으로 결정한다.

– 메디케이드는 의료수가 낮기 때문에 보험 혜택으로 한방치료를 제공하더라도 환자 부담금이 높다.

2. 일반보험

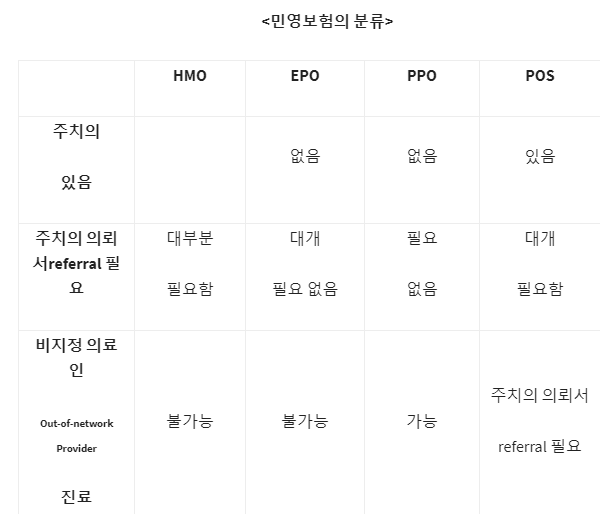

일반 보험회사에서 제공하는 보험에 대해 알아보자면, 민영건강보험은 (HealthMaintenanceOrganization(HMO), PreferredProviderOrganization; PPO),

Exclusive Provider Organization(EPO), Point of Service(POS)로 나눌 수 있다.

대부분의 환자는 민영 건강 보험 환자이다. 단, 환자의 건강보험 플랜에 치료 혜택이 포함된 경우에 보험 청구를 할 수 있다.

1) Health Maintenance Organization(HMO)

반드시 보험사와 계약된 의사를 찾아가야 함. 응급은 예외. 주치의를 선정하고, 전문 과목의 치료가 필요할 경우, 주치의의 의뢰서(referral)를 받아서 전문의에게 가야 함. 이 전문의 역시 반드시 보험 사와 계약된 의사(in-network) 중에 찾아가야 한다.

2) Preferred Provider Organization(PPO)

보험사와 계약된 의사 in-network 뿐만 아니라 계약되지 않은 의사 out-network에게서도 진료를 받을 수 있음. 주치의를 선정할 필요가 없고, 주치의의 의뢰서도 필요 없다. 다만, out-network의 의사를 보게 될 경우에는 in-network 의사에게서 진료를 받을 때보다 공제금(deductible), 환자 부담금(co-pay)등에 대해서 더 많은 비용을 내야 할 수 있다.

3) Exclusive Provider Organization(EPO)

반드시 보험사와 계약된 의사를 찾아가야 하고 응급실은 예외인 것은 HMO와 같음. HMO와 다른 점은 주치의를 선정할 필요가 없고, 주치의 의뢰서referral을 받지 않고 전문의에게 갈 수 있음. 그러나 이 전문의도 반드시 보험사와 계약된 의사In-network를 찾아가야 한다.

4) Point of Service(POS)

POS는 HMO와 PPO의 혼합형이다. HMO처럼 주치의를 정하는데, 주치의의 소개에 의해서 out- of-network인 의사에게서도 진료 받을 수 있음. out-of-network 의사에게 진료를 볼 경우는 상대적으로 높은 공제금(deductible)과 환자부담금(co-pay)이 (일반적으로 30~35%) 책정된다.

1) 보험회사– 주 마다 가입 가능한 회사가 상이하며, 대게 개인 의료보험 회사는 3군데 정도는 선택권이 있는 편이다. (Oscar, BCBS, ASH)

2) 보험 등급– 보험 회사들마다 가입이 가능한 등급이 보통 세 단계 정도로 구분 되어 있다. 주로 브론즈, 실버, 골드, 플래티넘 등으로 나눠져 있으며, 보통 브론즈급이 제일 저렴한 반면 Max out of Pocket 비용이 높은 편이다.

3) Monthly Premium – 매달 지불해야 하는 보험료로 날짜에 맞춰 비용 지불을 하지 못하면 벌금 없이 보험이 자동으로 Cancel 되고 재 가입이 안되며, 가입 가능한 시일까지 기다려야 하기 때문에 유의가 필요하다. 또한 주에 따라서 부가되는 무보험 가입자 벌금도 세금 보고 때 내게 될 가능성이 있다.

4) Deductible, Co-Insurance 및 Max out of Pocket– 가입자가 의사/병원 방문 시 부담해야 되는 비용이며, 위에 설명한 각 보험회사들의 등급에 따라 지정되어 있는 금액에 차이가 난다.

5) Max out of Pocket– 가입자가 1년 동안 총 부담해야 하는 의료비용으로, 수술이나 임신등 큰 의료비용을 예상 하고 보험을 준비하는 경우 보험 선택에 있어서 중요한 기준이 되기도 한다.

6) Primary Care Visit– 지정한 담당의사 및 병원을 방문 할 때 지불하는 비용이다.

7) Specialist Visit– 지정한 담당의사 및 일반병원 방문 외에 다른 모든 병원 방문하실때 내는 금액으로, 일반 내과의사를 제외한 모든 의사 및 병원이 해당된다.

8) Urgent Care- 큰병원과 작은 내과를 지외한 가까운동네에 설립되있는 URGENT CARE 라고 표기되어있거나 또는 City MD라고 되어있는시설들을 지칭한다.

9) Emergency Room Visit– 큰 병원에 있는 응급실 방문 시 내는 비용이다.

10) RX Drugs/Prescription– 처방약 받으실 때 내 는 비용이다.

3. 교통사고/개인 상해 보험 Personal Injury Protection(PIP), Medical Pay(Med-pay)

1) 개요

Personal Injury Protection(PIP)/Medical Pay(Med-pay)를 가장 쉽게 이해하려면 자동차 보험 안에 있는 의료/건강 보험이라 생각하면 된다. 자동차 보험 구입 시의 선택사항으로 반드시 소지 하여야 하는 보험은 아니지만, 보험 회사는 가입자가 PIP 보험을 거부한다는 서명을 받아야 한다. 사고의 책임을 불문하고 이용할 수 있으며 No Fault Policy를 이용한다고 하여 보험료가 인상될 수 없다. 자신이 피해자인 경우에는 가해자의 보험으로부터 받게 되는 보상금에서 PIP/Med-pay가 지불한 금액만큼 환불을 하여야 한다.

하지만 사고 가해자의 입장에서 치료를 받은 경우에는 환불의 의무는 없다. 오바마 케어라는 새로운 건강 보험 제도가 도입됨으로 대부분의 사람들이 건강보 험을 갖게 되었지만 PIP/Med-pay가 일반 건강 보험과 다른 점은 Deductible 이나 Co-pay (보험 공제금) 이 없다는 것이다. 보험 한계 금액은 보험 가입시 자신이 원하는 만큼 계약 할 수 있으나 한계 금액이 클수록 보험료는 조금씩 인상된다. PIP 와 Med-pay 의 차이점은 PIP 는 의료비용 이외에 수입에 대한 손해, 가사도우미, 장래 비용 등을 커버하는 반면 Med-pay 는 의료비용만을 지불한다.

2) 개인상해 보험에서 인정하는 전문 보건의료직군

주마다 조금씩 다를 수 있지만, 미국 내 대부분의 주보험 회사에서 인정하는 전문 보건의료직군별 치료 범위는 다음과 같다.

– Medical Doctors and Specialists (MD): 일반 가정의, 내과, 외과, 성형외과, 정형외과, 신경 외과, 정신과, 방사선과, 그 밖의 전문의들. 진단, 특별한 전문 치료나 수술 또는 다른 치료의 처방을 한다.

– 척추 신경의(Doctor of Chiropractic; DC): Doctor 로 인정을 받기 때문에 MD 의 진단이나 처방이 필요치 않다. 부분적 교정, 척추 교정, 지압 등의 치료를 할 수 있으나 약물 처방이나 수술은 할 수가 없다. 대부분 마사지 처방을 한다.

– 물리 치료사(Physical Therapy; PT): Doctor 가 아니다. 그들은 MD 나 DC 의 처방으로 치료를 하여야 하지만 다양한 치료 방법으로 재활에 큰 도움을 줄 수 있다.

– 마사지사(Licensed Massage Therapist; LMT):역시 MD 또는 DC 의 처방으로 치료를 하여야 한다.

– 한의사(Acupuncturist): 다른 의사의 처방이 필요치 않다. 교통사고 상해 청구에서 침이나 온열요법 등의 치료는 인정을 받지만, 한약 처방은 인정받지 못한다.

보험 회사에서는 대부분의 전문의들과 치료사들의 의료를 인정하지만 그 치료들이 타당하고 필요하다고 의학적으로 적합하게(Reasonable and Necessary) 판단되어야 한다는 조건을 가지고 있다. 보험 회사에서는 치료기록 검토(Record Review) 또는 독립적인 의료 진단(Independent Medical Examination/Evaluation; IME) 등을 시행하여 그들이 지정한 의사의 소견에 따라서 의료비 지불을 거부할 수 있다.

의료 기록 및 의료비 청구 : 환자는(혹은 법적 대리인은) 담당 의사의 마지막 진단Final Exam과 허락으로 부상에 대한 모든 치료가 끝나게 되면 각 병원/의료원에 “의료기록(Medical Records/ Reports)”과 “항목별 의료비 청구서(Itemized Medical Bill)”을 신청한다. 의료기록은 피해자가 어떠한 부상으로, 어떠한 치료를, 얼마만큼 받아야 했고 그로 인하여 얼마만큼의 통증 및 불편을 겪었고 현재의 상태와 미래의 상황이 어떤가를 알고 예측 할 수 있는 보상청구의 가장 중요한 서류이다.

4. 직장 상해Workers Compensation 보험

1) 개요

직원 상해보험은 보험의 한 형태이다. 대부분의 회사는 업무 수행 중에 부상을 입었거나 질병이 발생한 직원을 위해 이 보험에 가입해야 한다. 이 보험은 의학적 치료비를 제공하고, 일할 수 있는 능력이 떨어져 손해를 본 임금을 지불해 준다. 이 보험료는 회사가 납부하며 보험료를 직원이 납부 하도록 요청할 수 없다.

2) 직업 관련 질병

직업 관련 질병은 직원의 업무 수행과 관련하여 발생한 질병이다. 즉 수행하는 업무로 인해 발생 한다. 예를 들어, 석면을 제거하는 일을 하는 사람은 석면 침착증에 걸릴 수 있다. 컴퓨터로 일하는 사람은 수근관증후군에 걸릴 수 있다. 업무 시간에는 지장을 주지 않을 수 있지만 직업 관련 질병 으로 장애가 발생할 수 있다.

직업 관련 질병의 보험금 청구 접수 기한에 적용되는 규칙은 복잡하다. 직업 관련 질병이 발생했다고 생각하거나 예상되는 경우 최대한 빨리 접수해야 한다. 직업 관련 질병으로 일할 수 없게 된 사람은 업무 중 사고로 장애가 된 경우와 동일한 급여를 받는다. 사망 할 경우, 부양가족은 사망일로부터 2년 이내에 접수해야 한다.

폴 김 기자

-ⓒ 메디컬 한의, 무단전재 및 재배포 금지-